Cereali

Il 28 giugno l’USDA ha pubblicato il suo rapporto sulle intenzioni di semina e sulle scorte finali negli Stati Uniti. Come si vede nella Tabella 1, il mais era più di 1 milione di acri in più rispetto alle stime del mercato. Anche il grano duro ha superato le aspettative del mercato, mentre la soia e il grano invernale e primaverile non sono stati all'altezza. Scorte più elevate rispetto alle stime di mercato per mais, grano e semi di soia.

Tabella 1. Intenzioni di semina e inventari finali negli Stati Uniti (fonte: USDA 28/06/2024)

| Inventari trimestrali USDA (miliardi di bushel) | |||

|---|---|---|---|

| USDA marzo 2024 | Media stimata | USDA marzo 2024 | |

| Mais | 4.993 | 4.873 | 4.106 |

| Semi si soia | 0.970 | 0.962 | 0.796 |

| Grano | 0.702 | 0.684 | 0.580 |

| Intenzioni di semina USDA 2024 (milioni di acri) | |||

|---|---|---|---|

| USDA marzo 2024 | Media stimata | USDA 2023 | |

| Mais | 91.475 | 90.353 | 94.096 |

| Semi si soia | 86.100 | 86.753 | 83.505 |

| Grano Totale | 47.240 | 47.657 | 49.628 |

| Grane invernale | 33.805 | 34.197 | 37.005 |

| Grano primaverile | 11.270 | 11.340 | 11.140 |

| Grano duro | 2.165 | 1.998 | 1.483 |

A partire dal 1° luglio, per evitare che il grano russo destabilizzi il settore agricolo dell’UE e limiti le entrate della Russia per finanziare la guerra contro l’Ucraina, verranno introdotti dazi su cereali, semi oleosi e prodotti derivati dalla Russia e dalla Bielorussia, direttamente o indirettamente. Sono aumentate anche i dazi sui pellet di polpa di barbabietola e sui piselli secchi, per i quali ora non esistono dazi (o sono molto basse).

Con questa imposizione di dazi si impedisce all’UE di diventare un mercato per i cereali russi e bielorussi. La Russia ha dichiarato che sarà più aggressiva nella ricerca di altri business, anche se per il momento queste dichiarazioni non hanno avuto alcun impatto sul mercato.

L’Unione Europea (UE), con il Regolamento di Esecuzione UE 2024/1671 del 6 giugno 2024, ha prorogato l’ingresso in franchigia doganale dei prodotti agricoli ucraini fino al 5 giugno 2025. Tuttavia, per alcuni prodotti (pollame, uova, zucchero, avena, semola, mais e miele) ha istituito “freni di emergenza”, fissati sulla media delle quantità importate nella seconda metà del 2021, 2022 e 2023.

Secondo i dati della Commissione Europea, dall’Ucraina proviene il 68% del mais che entra nell’Unione Europea. Solo nel 2024, l’UE ha importato 7,44 Mt di mais ucraino, quindi il margine per attivare il “freno d’emergenza”, fissato a 11,16 Mt, si riduce a 3,72 Mt. Secondo i dati della Commissione Europea, se l’anno scorso se il tasso di importazione fosse mantenuto, c’è il rischio che il freno venga attivato nel mese di novembre-dicembre di quest’anno. In tal caso, entro 14 giorni verrebbe attivato il contingente doganale corrispondente, che nel caso del mais ammonterebbe a 650mila tonnellate.

La Turchia, uno dei maggiori importatori di grano al mondo, ha annunciato che vieterà le importazioni di grano dal 21 giugno almeno fino al 15 ottobre, come ha fatto in passato, per proteggere i produttori dalle fluttuazioni dei prezzi, garantire l'approvvigionamento interno di materie prime e creare un mercato favorevole per gli agricoltori.

Questa notizia ha fatto scendere i prezzi di mercato. La decisione della Turchia si aggiunge alle difficoltà imposte dall'UE al grano russo.

Questo mese le tariffe di trasporto sono state mantenute (grafico 1).

Lo scorso giugno abbiamo visto persistere un eccesso di acqua nei paesi del Benelux, nella Germania occidentale, nella Francia nordorientale e nell’Italia settentrionale, influenzando negativamente la crescita dei raccolti e le operazioni nei campi. D’altro canto, il deficit idrico incide negativamente sui raccolti invernali in alcune parti dell’Ungheria, Romania, Ucraina e Russia. In Spagna, l'ondata di caldo di questo mese ha peggiorato la situazione delle colture invernali, anche se le rese sono positive.

In Argentina e Brasile sono previste temperature più fresche, con precipitazioni inferiori alla norma.

Il petrolio ha iniziato il mese con un forte calo perché gli operatori hanno interpretato la decisione dell’OPEC+ come un desiderio di aumentare l’offerta disponibile. Tuttavia, l'eventualità di un taglio dei tassi da parte della FED a partire da settembre, le tensioni geopolitiche e l'aspettativa di maggiori consumi fanno lievitare i prezzi.

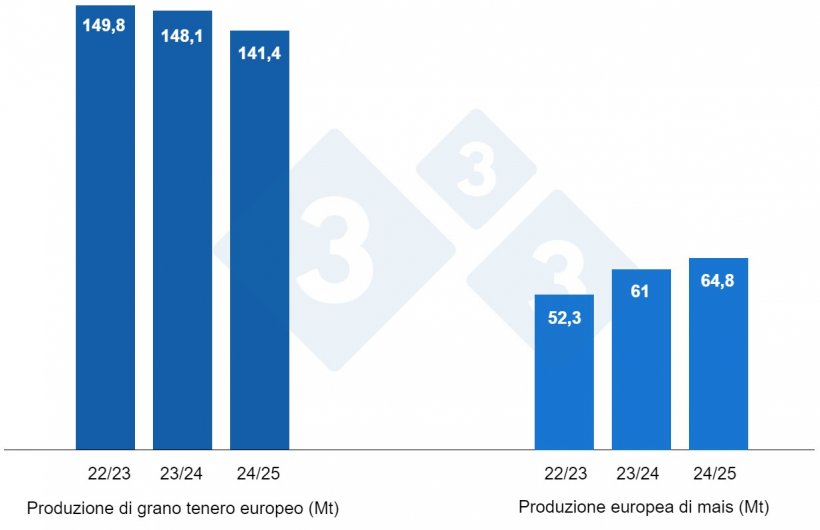

Nel rapporto di giugno, l’USDA (tabella 2), per la campagna 2024/25, rivede la produzione mondiale di grano al ribasso di 7,4 Mt a 790,8 Mt, anche se quest’anno rimane superiore di 3,2 Mt, principalmente a causa della diminuzione della produzione in Russia ( -5 Mt), UE (-1,9 Mt) e Ucraina (-1,5 Mt), mentre aumenta in Argentina (+500mila t) e Stati Uniti (+500mila ton).

E la produzione mondiale di mais, per la campagna 2024/25, aumenta di 600mila tonnellate a 1220,5 Mt, 7,6 Mt in meno in un anno, grazie alla ripresa dell'Ucraina (+700mila tonnellate). Evidenziamo che le importazioni dell'UE continuano a 18 Mt e quelle della Cina a 23 Mt, essendo il 1° importatore mondiale.

Tabella 2. Previsioni USDA per giugno 2024 della produzione di cereali e variazione rispetto alla previsione di maggio 2024 (Mt).

| 2023/2024 | 2024/2025 | |||

|---|---|---|---|---|

| Produzione Mondiale (Mt) | ||||

| Grano | 787,6 | 0,1 | 790,8 | 7,4 |

| Mais | 1228,1 | 0,0 | 1220,5 | 0,6 |

| Produzione Europea (Mt) | ||||

| Grano | 148,1 | 0,0 | 141,4 | 1,9 |

| Mais | 61,0 | 0,0 | 64,8 | 0,0 |

Secondo l’USDA, nel 2023/24, il raccolto mondiale di grano si riduce di 100mila tonnellate a 787,6 Mt, 1,6 Mt in meno rispetto a 22/23, mentre quello del mais rimane a 1228,1 Mt, 70,2 Mt in più in un anno. Evidenziamo che le importazioni dell'UE rimangono stabili a 21 Mt e quelle della Cina a 23 Mt.

Grafico 3. Previsione del raccolto europeo di grano tenero e mais (fonte: USDA).

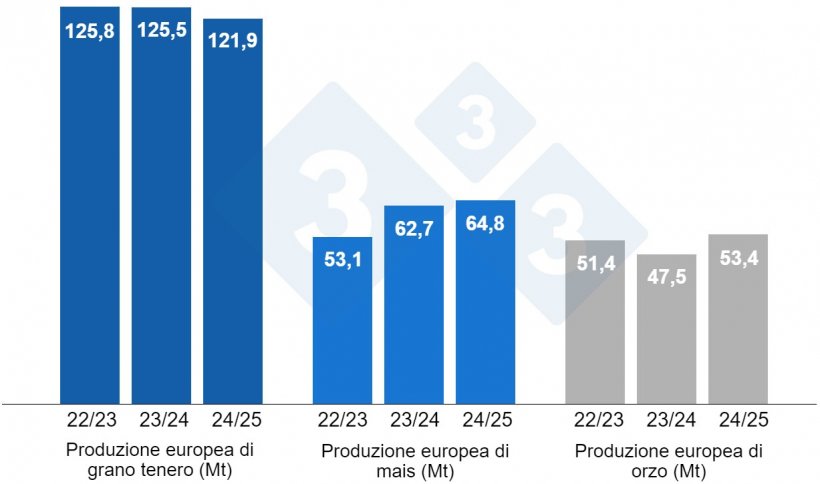

Come mostra il grafico 4, questo mese la Commissione Europea, per la campagna 2024/25, aumenta di 1,7 Mt la produzione di grano tenero portandola a 121,9 Mt (3,6 Mt in meno in un anno), mentre rivede al ribasso il prezzo dell'orzo di 500 mila t a 53,4 Mt (5,9 Mt quest'anno), e riduce quello del mais di 3,8 Mt a 64,8 Mt (2,1 Mt al di sopra del livello 23/24).

E per la campagna 2023/24 la produzione di grano tenero resta a 125,5 Mt, quella di mais aumenta di 62,7 Mt e quella di orzo di 47,5 Mt.

Se guardiamo i differenziali di prezzo, vediamo che il mais si aggira sui 210 €/t (11 euro sotto il livello del mese di maggio) per quanto disponibile nel porto di Tarragona (Spagna), il grano si aggira sui 224 €/t per quello disponibile nel porto di Tarragona (21 euro in meno rispetto al mese scorso) e l'orzo arrivo Lleida a circa 202 €/t (23 euro in meno rispetto a un mese fa e 20 euro in meno rispetto al mais arrivo Lleida). Il prezzo dei cereali diminuisce in seguito al calo dei futures e con il miglioramento delle previsioni climatiche.

Il prezzo del grano nazionale spagnolo è di 1 € superiore al prezzo del porto, a 225 €/t, allo stesso livello dell'offerta di grano francese. Il mais nazionale è superiore di 12 € a quello portuale, a 222 €/t, senza offerta francese.

Oleaginose

Il prezzo della farina di soia sale di 1 €/t a 456 €/t, con disponibilità limitata sul mercato internazionale perché gli stabilimenti argentini operano al 60% grazie alla fidelizzazione degli agricoltori, mentre quello della farina di colza perde 13 €/t t a 335 €/t, grazie al buon progresso nella semina di colza in Canada e alle sue buone condizioni e al miglioramento del clima in Australia. La farina di girasole scende di 7 €/t a 290 €/t, a seguito del calo della farina di colza.

Durante questo mese di giugno, il prezzo dell'olio di soia aumenta di 3 €/t, fino a raggiungere 950 €/t, nonostante le maggiori piantagioni di semi negli Stati Uniti, mentre quello del grasso animale perde 5 €/t, arrivando a 940 €/t, a causa alla riduzione del differenziale con l'olio di palma, anche se l'interesse per il biodiesel continua ad essere mantenuto e con prezzi elevati in Europa. L'olio di palma scende di 14 €/t, a 976 €/t, a causa dell'aumento della produzione nel mese di maggio, insieme al calo delle esportazioni.

Cambio euro / dollaro

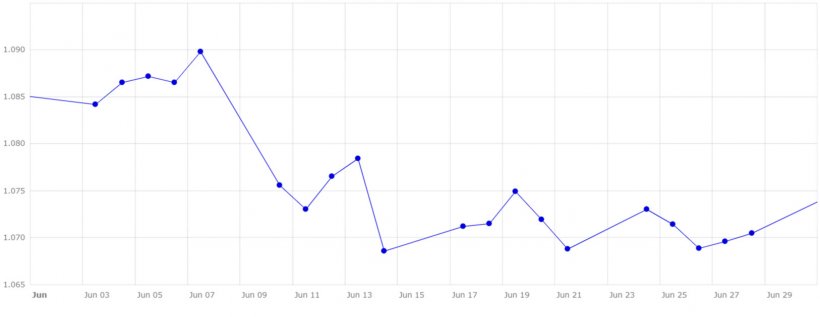

Nel corso del mese di giugno l'euro si è deprezzato nei confronti del dollaro (grafico 5).

Questo mese di giugno, l'eurodollaro crolla dell'1,26% a 1,0705, dopo che la BCE ha abbassato i tassi di interesse di 0,25 nonostante l'aumento dell'inflazione a maggio, insieme all'incertezza politica in Europa dopo le elezioni e l'anticipo delle elezioni in Francia che aumentano il premio di rischio, inducendo gli investitori a rifugiarsi nel dollaro. A ciò si aggiunge il calo della fiducia delle imprese in Germania, a causa delle minori aspettative di superamento della stagnazione economica.

Durante il mese di luglio dovremo seguire da vicino l'evoluzione dei conflitti geopolitici e il loro impatto sulla valuta e sul petrolio. L'evoluzione del clima, nonostante il miglioramento delle previsioni climatiche, dell'attività dei fondi e del prossimo rapporto USDA del 12 luglio.